10倍杠桿操作最佳倉位配置策略解析

在金融市場的波瀾中,股票配資正掀起一股10倍杠桿操作的熱潮。投資者通過高倍率放大本金,以小額資金撬動10倍倉位的股票交易,追求豐厚回報。高杠桿如雙刃劍,既能成倍提升收益潛力,也加劇了爆倉風險。本文聚焦股票配資領域,解析如何優化倉位配置策略,在倍率誘惑下實現風險可控的穩健操作。金融專家強調,合理分配資金、設置嚴格止損是避免市場波動的關鍵。

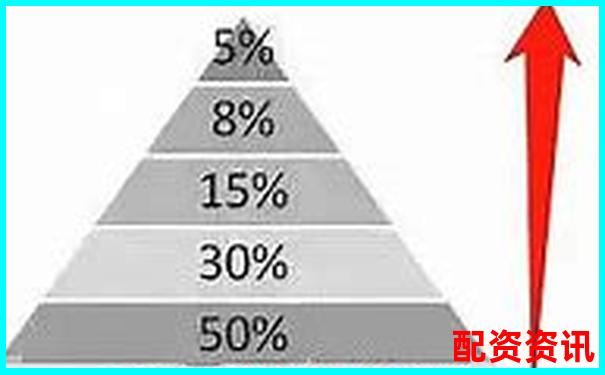

10倍杠桿操作的核心在于資金放大:投資者僅需10%的本金,配資公司提供剩余90%的資金,形成10倍倉位。例如,用10萬元本金控制100萬元的股票倉位。這種倍率放大收益潛力,但風險倍增——股價小幅波動可能導致本金全部虧損。最佳倉位配置策略至關重要。策略首推分散投資:建議將總倉位控制在30%以內,避免滿倉操作。例如,10倍杠桿下,初始倉位不宜超過總資金的10%,即用1萬元本金控制10萬元股票,其余資金作為緩沖。

倉位管理還需動態調整。根據市場趨勢,投資者應設置止損點,如虧損達到5%時立即平倉,防止損失擴大。優先選擇流動性高的藍籌股,降低波動風險。金融分析師指出,配資服務雖提供杠桿便利,但需結合個人風險承受能力——保守型投資者可將倍率降至5倍,激進型則需強化風控。最終,專業咨詢和實時監控是避免金融災難的保障。在股票配資的浪潮中,智慧配置倉位方能駕馭杠桿之力。

10倍杠桿操作最佳倉位配置策略解析

1. 進攻型科技倉位策略

2025年市場波動加劇,投資者采用10倍杠桿時,優先配置進攻性資產。如科創50指數(60%為半導體頭部企業)和美股科技(納指100),利用政策紅利與AI應用落地趨勢放大收益。但需警惕美股估值處于歷史高位,建議逢低介入,短期持有并設置趨勢線止損。

2. 杠桿ETF的高效工具應用

杠桿ETF成為倉位配置熱門工具。例如ProShares的TQQQ(3倍做多納指)和SQQQ(3倍做空),可短期放大科技股波動收益。2025年1月數據顯示,TQQQ在牛市中單月漲幅超60%,但高波動性可能導致單年虧損41%,需結合日內交易或突破策略,避免長期持有引發的復利損耗。

3. 動態風控與資金鏈優化

10倍杠桿下,爆倉風險顯著上升。投資者需嚴格管理費用透明度(如配資利息)、實時監測維持擔保金門檻,并設定自動化止損點。例如外匯市場案例中,澳元/美元交易因10%反向波動即觸發強平。優化方案包括分散至港股通紅利(7%股息率)及中短債基金,平衡杠桿收益與回撤。

策略核心:結合趨勢跟蹤與技術指標(如RSI超賣/超買信號),通過量化模型動態調整股債比例,確保杠桿收益最大化同時規避系統性風險。

全球視野下的10倍杠桿倉位配置策略解析——高收益與高風險的平衡之道

——2025年金融市場杠桿操作全景報告

一、市場動態:杠桿資金加速涌入科技板塊

2025年6月,全球股市再現杠桿資金活躍跡象。中國A股市場融資余額連續3日攀升,單日增幅超45億元,總規模突破1.8萬億元。資金集中流向 計算機、電子、通信 三大科技行業,其中東山精密、中際旭創等個股單日融資凈買入額均超1.5億元。這一現象被市場稱為“杠桿牛”——其特征是杠桿資金短期內放大資金量,推動股價快速上漲,但也可能因平倉鏈式反應導致劇烈波動。

二、10倍杠桿的核心策略:攻守平衡與風險對沖

1. 倉位分層:防御性資產托底,科技股沖鋒

2. 動態風控:三重安全機制

| 機制 | 操作要點 | 作用 |

| 止損線 | 單筆虧損≤總資金2% | 防止單次失誤導致爆倉 |

| 分散投資 | 行業分散(3-5個)+ 資產類別(股、債、商品) | 抵御單一資產黑天鵝事件 |

| 杠桿靈活調整 | 牛市1:10 → 熊市降至1:5 | 適應市場波動周期 |

三、行業配置:新興科技成杠桿資金主戰場

2025年杠桿投資者顯著偏好三類領域:

1. 人工智能與算力:科創50指數中半導體芯片權重占60%,受益于國產替代政策及AI算力需求爆發。

2. 新能源與機器人:產業轉型政策推動下,技術突破型企業獲杠桿資金溢價。

3. 跨境互補組合:

四、風險警示:杠桿雙刃劍效應凸顯

五、全球監管趨勢與投資者應對

各國金融監管機構已強化杠桿交易規范,要求平臺披露風險提示及資金流向。投資者需:

1. 選擇合規平臺:核查當地金融牌照,避免黑平臺操作;

2. 技術輔助決策:運用MACD、RSI等指標識別趨勢拐點,輔以AI預警系統(如恐貪指數<30時加倉);

3. 壓力測試:定期模擬極端行情(如股指單日暴跌5%),驗證策略抗風險能力。

展望:2025年杠桿工具的創新與監管將同步深化。智能合約驅動的動態保證金系統、跨境杠桿對沖基金等新形態涌現,但核心原則不變——杠桿是加速器而非永動機,倉位配置的本質是對人性的紀律性約束。在波動中生存的投資者,終將在風暴眼中捕獲收益。